תפקידה הבסיסי של המערכת הפיננסית; תפקידה של המערכת הפיננסית במעבר לכלכלה דלת-פחמן; שלושת הכלים – דיווח וגילוי, הערכה וניהול סיכונים וקביעת קריטריונים להשקעות ירוקות; ומה מוסדות פיננסים, חברות ועסקים יכולים לעשות כבר כעת.

איך בכלל רגולציה על המערכת הפיננסית יכולה לעזור למנוע את השפעות משבר האקלים?

בטרם ניגע בתפקידה של המערכת הפיננסית במשבר האקלים, יש לחזור אל תפקידה הבסיסי של המערכת הפיננסית – הקצאת משאבים. במסגרת כך, נלקח ערך מההווה (“חסכונות”), והוא מועבר אל העתיד (“השקעות”), ועל ידי כך הוא משפיע על ההתנהגות האנושית ועוזר לנהל סיכונים. המערכת הפיננסית יכולה להכווין את הערך שבידה אל עבר השקעות ירוקות שיניבו טכנולוגיה נקייה, בטוחה וירוקה. באופן אידיאלי, המערכת תתמוך בפרויקטים שאין בהם פחמן כלל, אשר יעזרו למנוע את פליטות הפחמן העתידיות; אלה יהיו פרויקטים הקשורים באנרגיית רוח ושמש, תחבורה חשמלית ואלטרנטיבות לבשר.

איך, פרקטית, יכולה המערכת הפיננסית בכללותה לתרום למעבר לכלכלה דלת-פחמן? את תפקידה של המערכת הפיננסית במאבק בהתחממות הגלובלית ניתן לחלק לשלוש – דיווחי אקלים (לרגולטור ולמשקיעים), ניהול סיכוני האקלים, וניהול השקעות בנות-קיימה. רגולטורים וקובעי המדיניות יכולים לקבוע, לתמרץ ולאכוף את שלושת אלו.

גיבוש הוראות דיווח וגילוי

גיבוש הוראות דיווח וגילוי יעזרו למשקיעים להבין כיצד סיכוני אקלים עלולים להשפיע על חברה מסוימת ועל הרווח העתידי שלה. ההוראות הללו יעזרו גם לחברה ולמנהליה להבין לאילו סיכונים אקלימיים הם חשופים. הדרישה לדיווחים הללו רק עולה עם השנים, וישנה התקדמות משמעותית לסטנדרטיזציה בתחום (ראו פרק 1 ו-2).

הערכה וניהול סיכונים

עדכון המודלים להערכת סיכוני יציבות בגופים פיננסים, כך שיכללו גם את שינוי האקלים, יכול לעזור לבנקים וחברות ביטוח להתמודד עם חשיפה לאסון טבע, למשל. מאז המשבר של 2008 הרגולטורים מקדישים אנרגיה רבה כדי להבטיח שמוסדות פיננסים שהם “too-big-to-fail” ישרדו גם בזמנים קשים. מבחני הלחץ שמעמידים הרגולטורים למוסדות הפכו למעמיקים ומקיפים, וסטנדרטים בינלאומיים כמו באזל III וסולבנסי II הוקשחו כדי להפוך בנקים וחברות ביטוח לעמידים בפני משברים עתידיים. הערכת הנכסים וניהול הסיכונים צריכים להיות בתגובה להתחממות הגלובלית ולמה שהיא מביאה עמה – שינויים בתשתיות, מחסור במשאבים טבעיים, אימוץ טכנולוגיות חדשות והיעלמות של ישנות. המסגרות הרגולטוריות צריכות לתרגם את כל אלו לנתונים כמותיים שישמשו לקבוע את ערך הסיכון של תיקי ההשקעות. הבנק המרכזי של אנגליה כבר הודיע כי הוא מצפה מהגופי הפיננסיים לנהל את סיכוני האקלים, והוא ביצע מבחן קיצון למערכת הפיננסית בממלכה בשנת 2021.

סדר בהגדרת “ההשקעות הירוקות”

קביעת קריטריונים להשקעות בנות-קיימה הוא מהלך שיעזור לעשות סדר במכשירים פיננסים שמציגים את עצמם כ”ירוקים”, ולמנוע הטעיית משקיעים על ידי “Greenwashing” של קרנות או אג”חים מסוימים. מדובר בתפקיד הכי קשה ושנוי במחלוקת. המטרה היא לעודד ולתמרץ השקעות בחברות שמובילות את המאמץ אל עבר כלכלה נטולת-פחמן, ו”להעניש” את אלו שלא. עידוד ההשקעות הירוקות יצור תשתית רגולטורית שתגרום להעברת מימון אל עבר חברות “ירוקות”, על חשבון החברות המזהמות (“החומות”). כדי לקבוע קריטריונים, יש להגדיר קודם כל מהי “השקעה בת-קיימה”. הרעיון של השקעות ESG (Environmental, Social and Governance) צבר פופולריות רבה לאחרונה, ומשקיעים מוסדיים ופרטיים מפעילים לחצים על ההנהלות הבכירות בקרנות ההשקעה לקבל ציוני ESG גבוהים. הבעיה – מדידת ה-ESG עדיין איננה עקבית, מה שמקשה גם על חברות וגם על משקיעים לעקוב ולהשוות. מארק קארני, לשעבר נגיד הבנק המרכזי באנגליה, מציע כי ההגדרה להשקעה בת-קיימה לא צריכה להיות בינארית (דהיינו, “ירוקה” או “חומה”), אלא לקבוע את רמת ה-ESG בפירוט, על בסיס מספר קריטריונים. הרגולטורים מצידם צריכים לאמץ סטנדרט בינלאומי להגדרה ומדידה של השפעת הפחמן של השקעה מסוימת.

מה יכולים ארגונים פיננסיים לעשות כבר כעת

איך חברות ועסקים יכולים בעצמם – כבר עכשיו, בטרם הרגולציה הופכת למנדטורית – לתרום למלחמה בשינוי האקלים, ולדווח על כך לבעלי העניין שלהם?

כאמור, עליהם להעריך את סיכוני האקלים הנשקפים להם משתי נקודות מבט –

- איך הם משפיעים על האקלים, לפי בחינת פליטות גזי החממה שלהם, אבל לא רק מבחינת סיכוני מוניטין או אחריות משפטית שהפליטות יכולות ליצור להם, אלא גם מבחינת סיכוני מעבר אחרים. בנוסף, עליהם להעריך ולדווח איך הארגון תורם לאג’נדה של המלחמה בשינוי האקלים – דיווח מעין זה יכלול אסטרטגיות טיפול בנושא, צריכת המשאבים של הארגון ופליטת המזהמים שהוא אחראי לו. דיווח כזה מחפש לקדם שינוי התנהגות ארגונית על ידי דרישה מהארגון לדווח על תרומתו לשינוי האקלים ולנושאי קיימות אחרים.

- עליהם להעריך איך האקלים משפיע עליהם בחזרה, על מנת להבין את החשיפה שלהם לסיכונים פיזיים. זהו דיווח המתמקד בהשפעת שינוי האקלים על הארגון עצמו, על מנת לספק מידע למשקיעים בדבר השפעת שינוי האקלים על הביצועים הפיננסים העתידיים של הארגון. דיווח כזה יכלול השפעות כלכליות, אסטרטגיות הסתגלות לשינוי האקלים וזיהוי סיכונים והזדמנויות בשינוי האקלים.

למוסדות פיננסים, באופן טבעי, יש כמות פליטות גזי חממה נמוכה, והסיכון הפיננסי העיקרי בשבילם הינו סיכון מעבר וסיכון פיזי לו חשופים הלקוחות שלהם (חברות ומשקי בית). עם זאת, עליהם גם להבין איך המימון והתפעול שלהם משפיע על האקלים.

ארגונים פיננסיים משתמשים במסגרות שונות של ניהול סיכונים – ISO 31000, COSO’s ERM ולחברות מסוימות ישנן מסגרות ייחודיות משלהן. אם סיכוני האקלים ישולבו למסגרות ניהול הסיכונים הללו, לחברות תהיה גישה אסטרטגית ועקבית לניהול סיכוני האקלים. עם זאת, יתכן והחברות יאלצו לבצע התאמות קלות לסיכוני האקלים, שכן הם מטבעם סיכונים גלובליים ומערכתיים.

איך משלבים את סיכוני האקלים?

זיהוי –

של הסיכונים אליהם חשופה החברה. שאלות שיש לשאול: אילו סיכוני מעבר וסיכונים פיזיים יכולים להשפיע על החברה בהתחשב במיקום הגיאוגרפי, שרשאות האספקה, והסביבה הפוליטית-חברתית שבה היא פועלת? כיצד הסיכונים הללו יכולים להתגבר? האם יש להתייחס לסיכון האקלים כאל סיכון עקרוני או כאל סיכון רוחבי שהוא חלק מהסיכונים הקיימים? אילו השפעות יכולות להיות לסיכוני האקלים על החברה? האם הסיכונים ישפיעו על צד ההיצע או הביקוש של החברה, או שמא על שניהם? האם הסיכונים ישפיעו על ההכנסות, העלויות, זרימת ההון או המאזנים? האם בתוך החברה ישנה חלוקה מוסכמת לניהול ודיון בסיכוני האקלים?

מדידה –

של הסיכונים, על ידי מדדים מוגדרים. דוגמה למדדים: כמות פליטת פחמן פר ש”ח הכנסה/יחידת יצור. את הגבולות יש לקבוע בהצהרת תיאבון הסיכון, בה יקבע כמות הסיכון שחברה יכולה לקחת על עצמה במובן של הפליטות שלה ושל השפעת שינוי האקלים על עסקיה. דוגמה לתיאבון סיכון: חברות ביטוח שמעוניינת להגביל את החשיפה שלה לחברות המסתמכות על פחם, החל מחשיפה של 25% עד לשנת 2022, ועד לחשיפה של 0% בשנת 2040. מנקודת מבט של חברות ביטוח, הדבר ידרוש הוצאה של מכרות פחם ותחנות כוח המסתמכות על פחם מכלל לקוחותיהן. בנוסף, החברה תתמוך בביטוח של חברות המייצרות טכנולוגיה דלת-פחמן. בנוגע להשקעות, החברה תמשוך את השקעותיה מחברות כרייה ומחברות שהרווח שלהן נסמך על פחם, ו/או לא עומדות במטרות הסכם פריז.

ניהול –

של הסיכונים, כולל קבלת החלטה האם מדובר בסיכון שניתן לקבל, או שיש צורך לטפל בו.ניהול סיכוני האקלים מתחיל מראש הארגון – ההנהלה, ומעורבותה בהליך. במוסדות פיננסיים ההנהלה יכולה לקחת חלק במספר דרכים (ניתן לקרוא עוד על כך בקישור הזה, ובנקים יכולים גם להיעזר בקווים המנחים של הרגולטור הסינגפורי) –

- מתן מקום לעוסקים בסיכוני אקלים בישיבות האסטרטגיות

- עדכון מסגרת ניהול הסיכונים

- סקירת חובות הגילוי ודיווחי ה-TCFD הנדרשים

- שינוי גישה למימון תעשיות מזהמות

על מנת לנהל את סיכוני האקלים חברה צריכה –

- לכלול שיקולי אקלים באסטרטגיה שלה

- להתייחס לסיכוני אקלים פיננסיים ביחס למותג שלה

- להטמיע את ניהול סיכוני האקלים הפיננסיים בפעולות היומיומיות שלה

- להחזיק באחריות לסיכונים הללו, בכלל רמות הארגון השונות

- להחליט האם הסיכונים יכולים להיות מקובלים, או שיש לטפל בהם

- לתעדף את הסיכונים שלהם יכולה להיות ההשפעה הגדולה ביותר

מעקב –

ניהול מעקב סדור אחר סיכונים, בתדירות המשתנה לפי גודל הסיכון והמהירות שבה הוא יכול להתגבר. יש לבחון האם להכנסות, להוצאות, לנכסים ולהתחייבויות של החברה יש סיכונים מהותיים שדורשים פיקוח. בנוסף, יש לבחון את הפירוט המתאים לפיקוח – לסיכונים שונים דרושה רמת פיקוח שונה. כמובן יש לקבוע האם לפקח על סיכונים במחזורי דיווח קבועים, או אם יש צורך במעקב תכוף יותר לסיכונים מתגברים.

דיווח –

על הסיכון באופן פנימי, בחברה עצמה. בנוסף, לבצע דיווח חיצוני של מידע שימושי לבעלי העניין של החברה. נכון לשנת 2020, מומלץ לעשות זאת בהתאם להמלצות ה-TCFD משנת 2017. בכל הקשור לקביעת סטנדרט דיווח אחיד, חלה התקדמות רבה בנושא בחודשים האחרונים לקראת סטנדרט דיווח יחיד וכולל.

ניתוח תרחישים –

כלי חשוב נוסף שמוסדות וארגונים פיננסיים צריכים ויכולים לעשות בו שימוש – ניתוח תרחישים (Scenario Analysis). מדובר בכלי לימודי, שעוזר לחברות ועסקים להבין איך הם יתפקדו לכשיופיע סיכון פיזי/מעבר. ניתן לבצע בעזרתו הערכת עלויות, הכנות, רווחים ונכסים במגוון של תרחישים עתידיים. הוא מאפשר לעסקים להבין איך התפעול, שרשראות האספקה והביקוש של הלקוחות עלול להשתנות בעקבות שינוי האקלים. לשם הדוגמה הראשונית, הנה מחקר של הבנק המרכזי של קנדה, בו נבדקים תרחישים שונים של תגובות מצד האנושות למשבר האקלים, וכיצד כל תרחיש יביא עמו סיכונים שונים (סיכוני מעבר או סיכונים פיזיים).

בטרם מתחילים בניתוח תרחישים והשפעתם על מגזר או מוסד פיננסי מסוים, יש להבין על אילו שאלות אנחנו מנסים לענות. האם אני מנסה להבין את השפעת העסק על האקלים, או השפעת האקלים על החברה? האם נעשית הערכה להשפעת סיכוני מעבר/פיזיים על החברה?

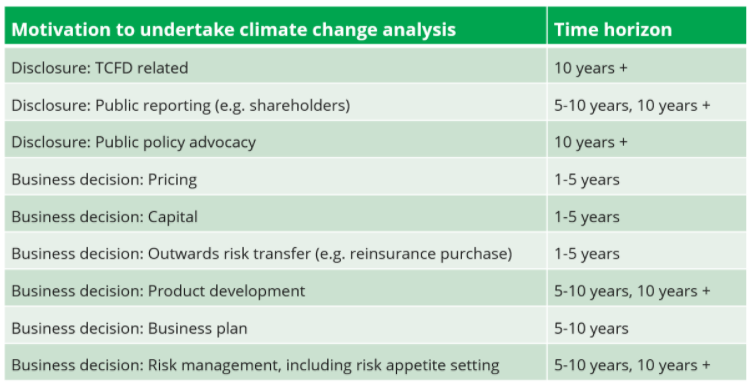

לשאלות שונות ישנן גישות שונות לתרחישים – לדוגמה, בחינת הטווח הקרוב תשמש לבחינת התמחור או לבחינת השפעת סיכוני מעבר. בחינת הטווח הרחוק תשמש לפיתוח מוצרים, תכנון עסקי ודיווחים וגילויים.

מקורות:

How Financial Regulation Can Help Fight the Climate Crisis

https://regulator.online/2020/02/26/environmentalregulationfinancial-regulation-meet/